年収300万円。将来子どもが欲しいし、老後に2000万も欲しい/新NISAを最大限使いこなすにはどうすればいいですか?

公開日:2024/2/3

2024年1月から「新NISA」がスタートしました。皆さん、もう始めてますか?

新NISA、実は今までのNISA(一般NISA、つみたてNISA)よりも使い勝手が非常に良くなりました。ある程度自由にお金を引き出したり、入金したりできるようになったんです。

とはいえ環境は人それぞれ。年齢、家族構成、雇用形態などによって新NISAの活用方法も変わってきますよね。基本的な「新NISA」の知識を得ても、それをどう自分のライフプランに落とし込んでいけばいいのか分からない…そんな人にオススメなのが『新NISAを最大限使いこなすにはどうすればいいですか? 目的別・年代別のシミュレーションで徹底解説』です。

本書では非常に具体的な人物像を例に、新NISAの活用方法を紹介しています。例えば…20代独身「趣味にお金を使い続けながら老後資金2000万円確保したい」、30代シンママ「子ども2人の教育費を確保しつつ資産形成もしたい」、50代預貯金ゼロ「老後に向けていまから投資を始めても間に合う?」などなど。20~60代の、計17人ものケースの資産運用をシミュレートしています。

新NISAが気になっているけど、なかなか手が出なかった人には心強い1冊となること間違いなしです!

※本作品は『新NISAを最大限使いこなすにはどうすればいいですか? 目的別・年代別のシミュレーションで徹底解説』(花村泰廣/日本実業出版社)から一部抜粋・編集しました

ケース1 23歳 独身 A倉さん

年収300万円。

結婚、住宅、教育費にお金を使っても老後に2000万円はほしい

早めのスタートで無理なく達成できます

●これからのライフイベントに備えたい若者の投資プラン

最初にご紹介するのは、大学を卒業して働き始めた方を想定した投資プランです。仮に、A倉さん(男性・23歳)とします。若い世代はこれから結婚や住宅購入など、大きな支出を伴うライフイベントが予想されます。そうした支出に資産を途中で売却して充てながら、老後資金をつくるプランを作成しました。もちろん、予定通りに人生が進むわけではありませんが、ざっくりと見通しを持つことは、投資内容を考えるうえで大切です。このケースでは、結婚資金に100万円、住宅購入資金(ローンの頭金)に200万円、子どもの教育費に300万円を2人分払いながら、64歳まで投資を続けて2000万円の資産をつくる投資プランをシミュレーションしています。

●長期で投資できるのは大きなアドバンテージ

23歳から投資をスタートすると、64歳まで42年間もあります。投資は、長期になればなるほど複利効果が働き、より大きなリターンが期待できます。複利効果とは、投資で生み出された利益を引き出さずに元本に組み入れることで、利益が利益を生むようになる運用効果のことです。仮に月3万円を積み立て、年利回り3%で複利運用した場合、20年で元本は720万円、総資産は983万円になります。しかし、あと10年長く積み立てを継続すれば、元本は1080万円、総資産は1740万円と資産の成長スピードが大幅に上がるのです。つまり、年齢が若く、30年、40年と長期で投資できるのはそれだけで大きなアドバンテージです。この強みを生かすためには、少額でよいのでできるだけ早く投資をスタートするのが鍵です。

●少額の積み立て、低リスクの運用で十分達成可能

このケースでは、月3・5万円(うち1・5万円はiDeCo)で積み立てを開始します。また、途中での売却を想定しているため、投資するファンドは、想定リターン(年率)3%程度の比較的保守的なバランスファンドを想定しました。若いので、もっとリスクを取ってもよいのですが、売却のタイミングでの下落リスクを抑えられること、この想定リターンでも十分目標を達成できることから、あえてリスクを低く設定しました。次のページで詳しく見ていきましょう。

ケース1 A倉さん(23歳・独身)の投資シミュレーション

■背景■新卒で働き始めたばかり。これからのライフイベントを乗り越えながら、老後資金もつくっていきたい。

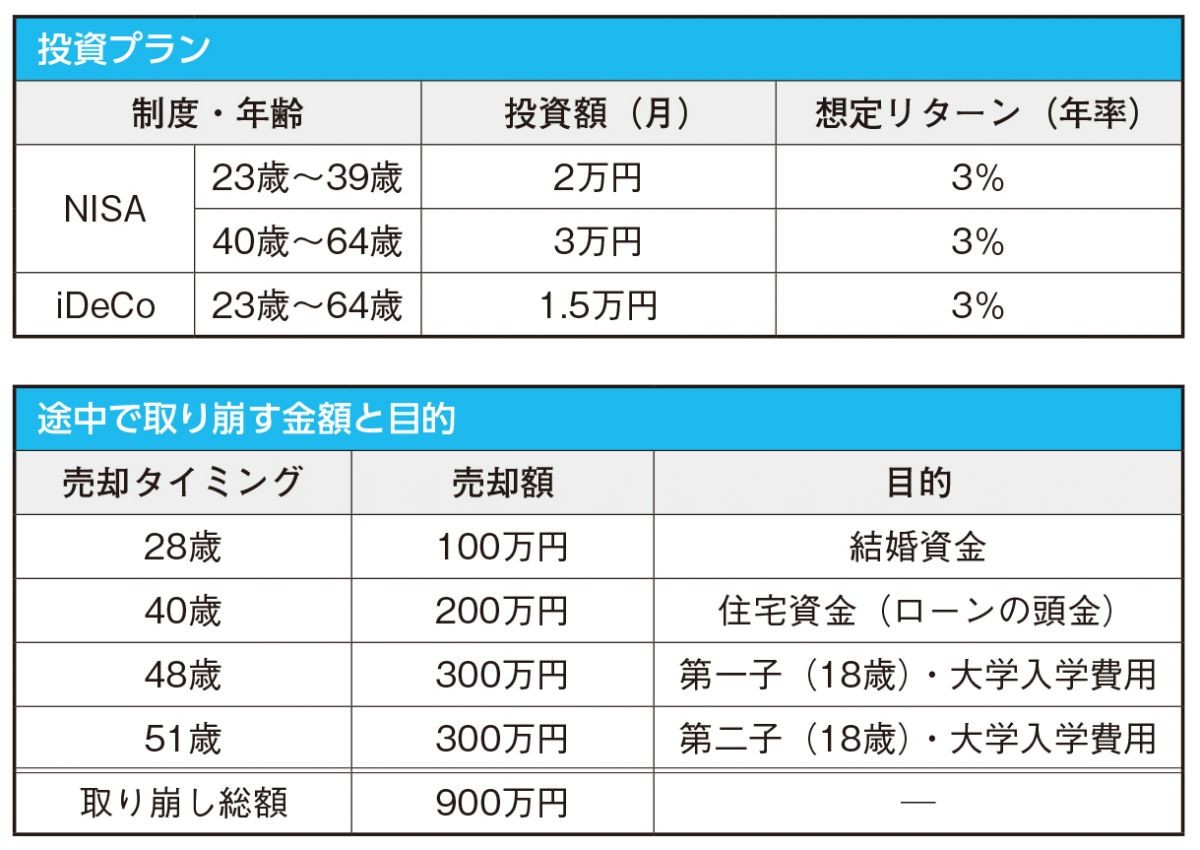

■投資プラン■23歳からNISAに月2万円、iDeCoに月1.5万円を積み立て。40歳で収入が増えたらNISAを月3万円に増額します。投資する商品は、管理の手間を減らせるよう、NISA、iDeCoともに想定リターン(年率)が3%程度のバランスファンド1本としました。

■取り崩し予定■ライフイベントとして、28歳で結婚、30歳で第一子、33歳で第二子が誕生。40歳で住宅を購入するものとします。住宅購入や教育費などのライフイベントがきたら、保有する資産の一部を売却して資金の一部に充てます。

結婚式、住宅資金、教育費を使っても、老後に2000万円をつくりたい

※非課税保有限度額のうちの利用額(次項以降、同じ)。

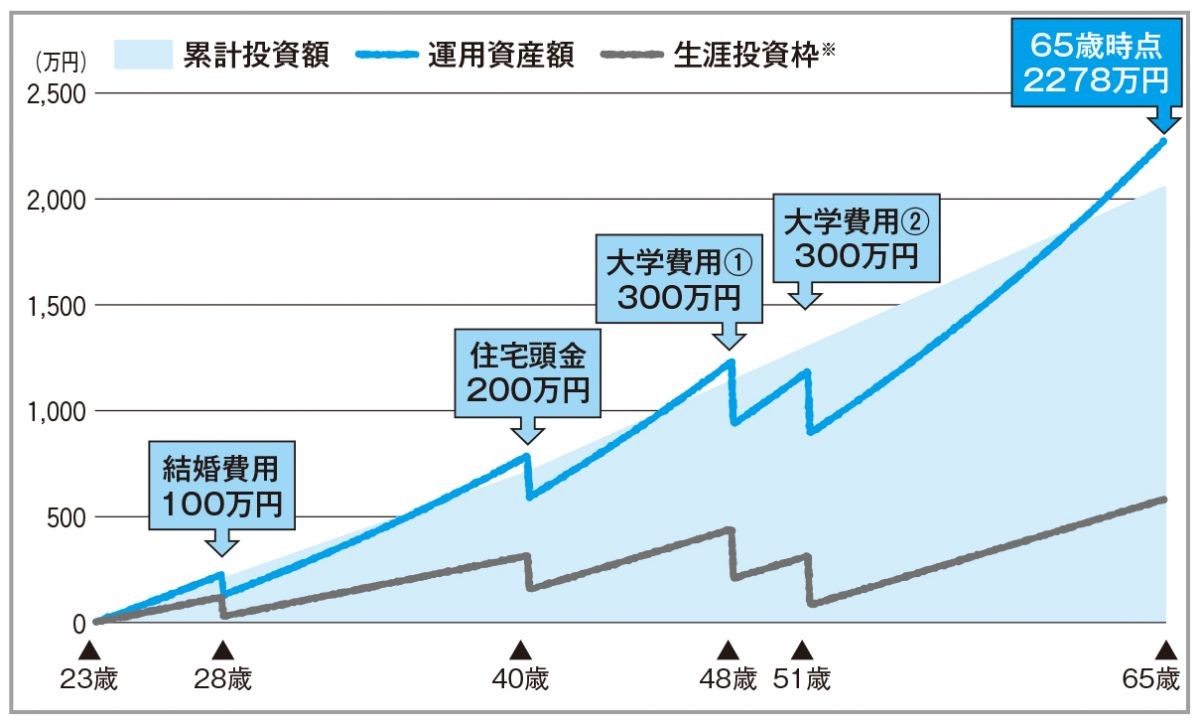

23歳から64歳までの累計投資額 2064万円(うちiDeCo 756万円)/65歳時点での運用資産額 2278万円/生涯投資枠(最大使用) 583万円

■途中で使っても、後半に大きく成長■グラフをご覧いただければおわかりのように、無理のない投資額、リスクでも後半に複利の力が大きく作用し、65歳で2000万円以上の資産をつくることができます。少しでも早く投資をスタートすることの大切さを物語っています。

■こんなプランも■このケースでは途中で引き出す想定で、運用はリスクが低めのファンドとしていますが、iDeCoは老後まで引き出すことができません。仮に、iDeCoについてはもう少しリスクを取り、想定リターン(年率)5%程度のバランスファンドで運用したとすると、65歳時点の運用資産額は3278万円と、1000万円ほど増える可能性があります。

<第4回に続く>