1月から「新NISA」スタート! 旧NISAとの違いは?/新NISAを最大限使いこなすにはどうすればいいですか?

公開日:2024/2/1

2024年1月から「新NISA」がスタートしました。皆さん、もう始めてますか?

新NISA、実は今までのNISA(一般NISA、つみたてNISA)よりも使い勝手が非常に良くなりました。ある程度自由にお金を引き出したり、入金したりできるようになったんです。

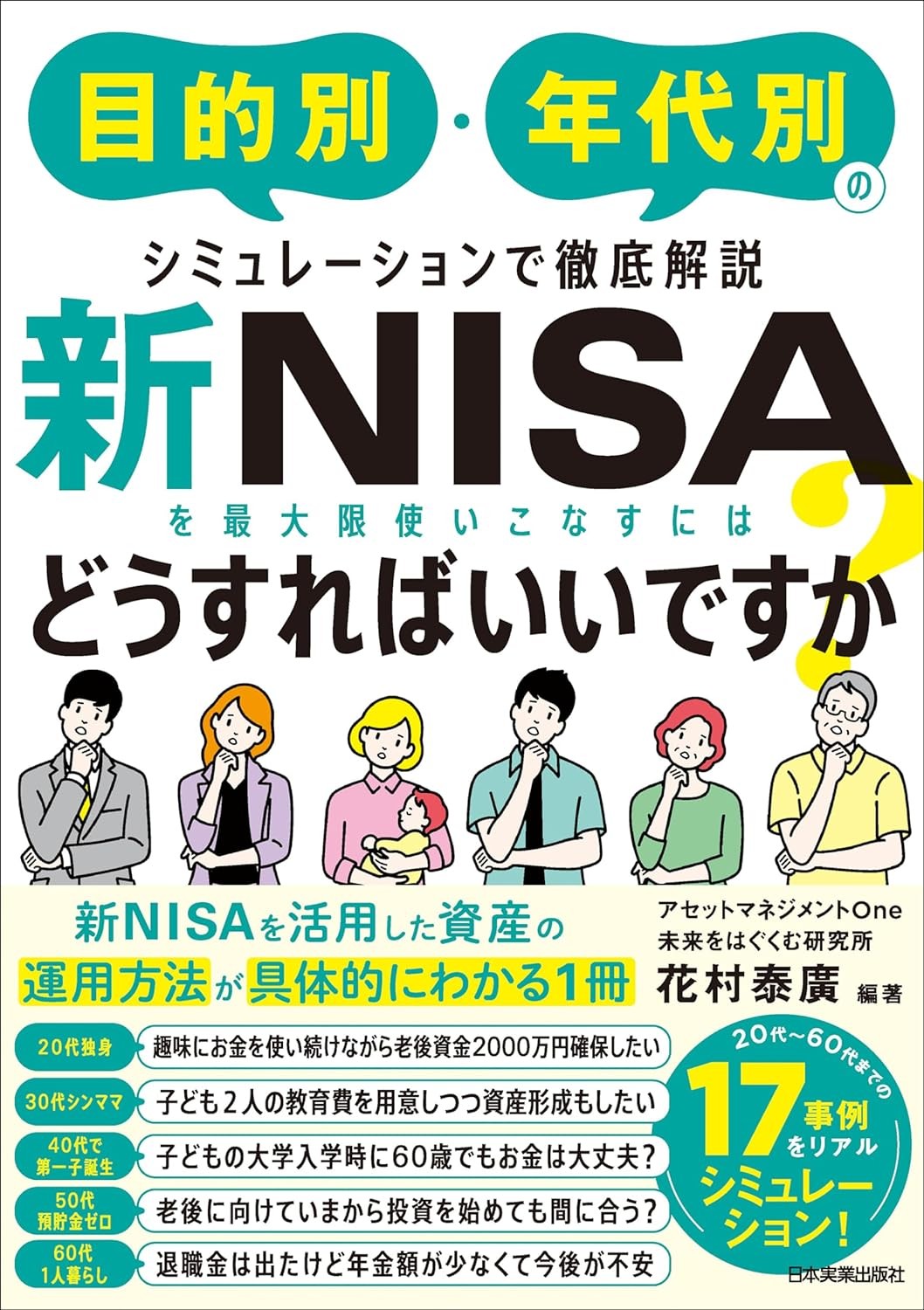

とはいえ環境は人それぞれ。年齢、家族構成、雇用形態などによって新NISAの活用方法も変わってきますよね。基本的な「新NISA」の知識を得ても、それをどう自分のライフプランに落とし込んでいけばいいのか分からない…そんな人にオススメなのが『新NISAを最大限使いこなすにはどうすればいいですか? 目的別・年代別のシミュレーションで徹底解説』です。

本書では非常に具体的な人物像を例に、新NISAの活用方法を紹介しています。例えば…20代独身「趣味にお金を使い続けながら老後資金2000万円確保したい」、30代シンママ「子ども2人の教育費を確保しつつ資産形成もしたい」、50代預貯金ゼロ「老後に向けていまから投資を始めても間に合う?」などなど。20~60代の、計17人ものケースの資産運用をシミュレートしています。

新NISAが気になっているけど、なかなか手が出なかった人には心強い1冊となること間違いなしです!

※本作品は『新NISAを最大限使いこなすにはどうすればいいですか? 目的別・年代別のシミュレーションで徹底解説』(花村泰廣/日本実業出版社)から一部抜粋・編集しました

1-1 よりお得に使いやすく! 新NISAの改正ポイント

生涯使える非課税投資枠に進化します

2024年から、使いやすい非課税制度「新NISA」が始まる

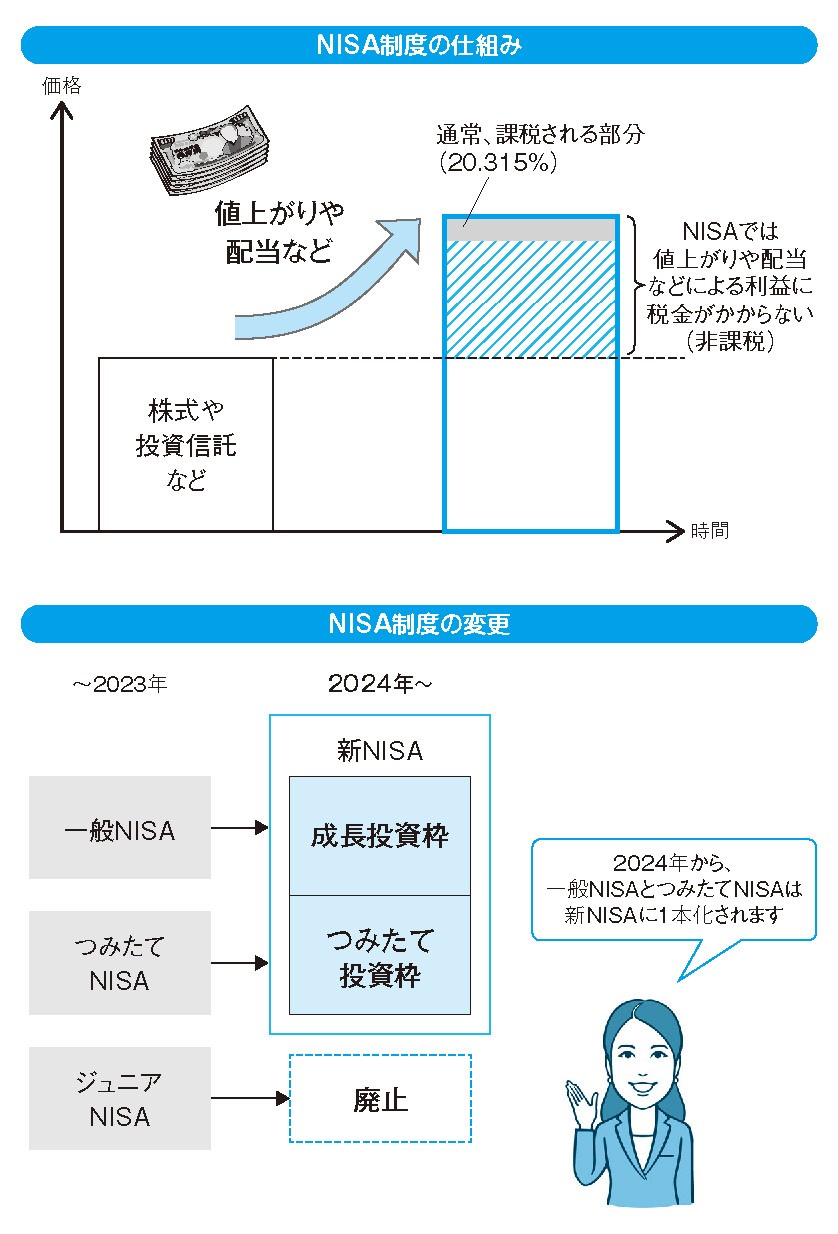

2024年1月から新しく「新NISA」が始まります。「NISA」とは、個人投資家向けにつくられた非課税制度のこと。金融機関でNISA口座を開くと、その口座で取引した金融商品は非課税で取り扱われます。

非課税になるというのは、通常は金融商品を運用して得た利益にかかる約20%(正確には20・315%)の税金がかからないということです。たとえば、商品を運用して100万円の利益が出た場合、通常の口座では約20万円の税金がかかり、手元に残る利益は約80万円です。しかし、NISA口座ではまるまる100万円が利益として残ります。とてもお得というわけですね。

2023年までは、NISAには「つみたてNISA」「一般NISA」「ジュニアNISA」の3つがありますが、2024年からはつみたてNISAと一般NISAが新NISAとして統合され、ジュニアNISAは廃止されます。つまり、新たに非課税で投資できるのは新NISAのみです。この新NISA口座は、18歳以上であれば、1人につき1つ、開設することができます。

新NISAとはどんな制度なのか。一言でいえば、これまでよりもずっと柔軟な投資ができる、とてもお得で使いやすい制度です。従来よりも使いやすくなる主な改正ポイントを見ていきましょう。

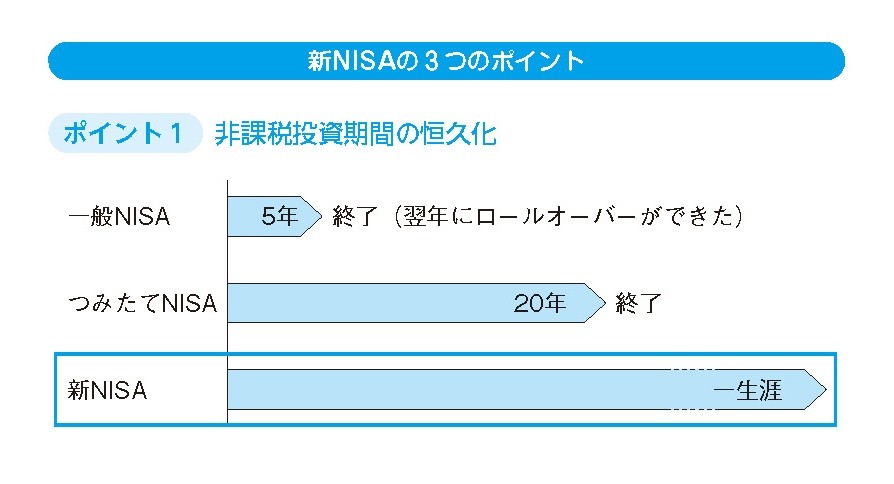

ポイント1 非課税投資期間が、一生涯となる

新NISAは、今回の改正で恒久化されます。これまで、つみたてNISAでは最長20年、一般NISAで5年と、非課税で投資できる期間に期限が設けられていました。これが新NISAでは撤廃され、非課税投資期間が無期限となります。つまり、口座開設後は一生使える非課税投資口座となるのです。

新NISAの制度改革で、最も大きいのがこの非課税投資期間の恒久化だと思います。恒久化されることで、自分のライフプランに合わせて、より柔軟な投資が可能になるからです。

これまでのつみたてNISAや一般NISAでは、非課税投資期間が終わる手前で相場が下落した場合、次の上昇局面の前に非課税投資期間が終了してしまう可能性がありました。もし利益が出ないまま終わってしまうと、NISAのメリットである非課税の恩恵がまったく受けられません。そのため、これまでは「非課税投資期間が終わるときにどうするか」という、いわば出口にしばられた投資判断をせざるを得ない面がありました。

新NISAでは制度が恒久化されることで、この出口問題が解消されます。そもそも、投資をするうえで非課税であることはあくまでオプションです。

非課税期間があるから買う、終わるから売るのではなく、老後資金や教育費など目的に合わせた資産形成の選択肢として投資を使い、非課税であればより効果的だということ──これが、本来のあるべき姿です。

恒久化により、出口を気にすることなく投資判断が行えるようになるのは、資産形成のうえで非常に歓迎すべきことだと思います。

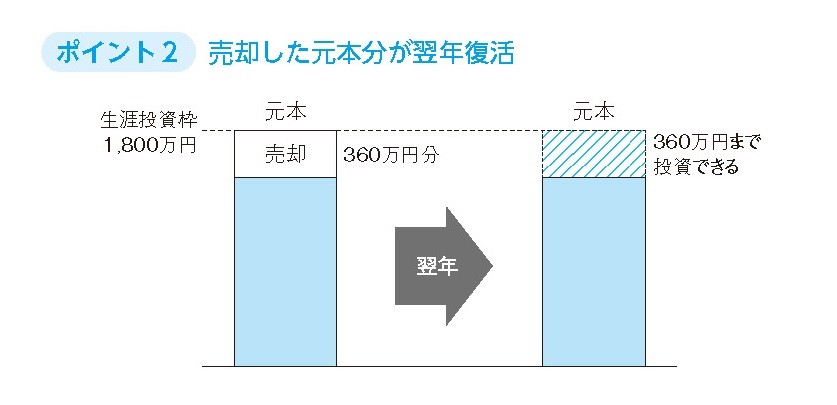

ポイント2 資産を売却すると、非課税投資枠が復活する

新NISAで投資できるのは、生涯で1800万円までです。この1800万円は「生涯投資枠」と呼ばれ、2024年以降に新NISA口座で新たに投資した金額の累計でカウントされます。ただし、もし仮に1800万円を投資してこの枠を使い切ってしまったとしても、資産を売却すると投資元本部分が復活し、また使えるようになります。

たとえば子どもの教育費が必要になり、コツコツ積み立てた資産から300万円分を売却したとしましょう。すると、新NISAの口座内で、売却した300万円の利益部分と元本部分が自動計算されます。仮に利益が100万円、元本が200万円だった場合、この元本部分に相当する200万円分は、非課税投資枠として翌年復活し、また投資できるようになるのです。ただし、この場合でも翌年の年間投資枠が増えるわけではないことには、注意が必要です。

これまでのつみたてNISAや一般NISAでは、一度使った非課税投資枠は、売却しても復活しませんでした。このため、「売却は損。少しでも長く保有して資産を成長させないともったいない」と、これもまた投資判断が制度にしばられる原因となっていました。

もちろん、資産形成のうえでできるだけ長く保有することは、大切なセオリーです。しかし、制度にしばられて使うべきときに売却できないというのは、本来の投資の目的から外れてしまいます。

非課税投資枠が復活することで、「売却は損」という心理的なしばりを減らせ、必要に応じて柔軟な売買ができるようになります。仮に、教育費や住宅購入のために資産を売却したとしても、復活する非課税投資枠を使って、老後資金をつくっていくことが十分可能です。

第3章、第4章ではこうした売却&資産の再形成プランをたくさんご紹介しております。ぜひ参考にしてみてください。

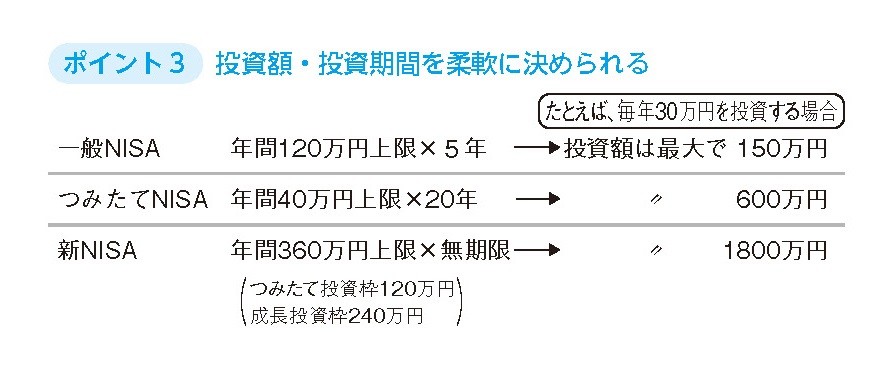

ポイント3 今年の非課税投資枠を使わなくても、生涯投資枠は減らない

新NISAで投資ができるのは、生涯で1800万円までとお伝えしましたが、年間で投資できる額も決められており、最大で360万円です(詳しくは後述します)。ただし、その年の非課税投資枠をすべて使わなくても(あるいは投資を休んだとしても)、残りの生涯投資枠が減るわけではありません。

これまでのつみたてNISAや一般NISAは、その年に使わなかった非課税投資枠を翌年に繰り越すことができませんでした。そのため、「年間の非課税投資枠は目一杯使い切らないともったいない」と、これも投資判断が制度に影響される傾向にあったのですが、新NISAでは前述のように、年間の非課税投資枠とは別に、生涯投資枠が設定されています。そのため、無理に年間の非課税投資枠を使い切る必要はないのです。

家計に余裕がないときは投資額を減らし、逆に積極的に投資したいときは十分な投資枠が用意されているのでグッと増やすことができます。これも、投資が柔軟にできるようになるポイントといえるでしょう。

投資本来の目的に沿った運用ができる

このように、新NISAは改正によって、これまでよりもずっと使いやすく、本来の目的に沿った運用ができるようになります。自由度が増すからこそ、より柔軟な視点と長いタームを見据えた投資スタンスを持つことが、とても大切です。

より実りの大きな投資にするために、ここで紹介した改正ルールや次の項で解説する制度の具体的なスペックを、きちんと押さえておきましょう。

<第2回に続く>